平安普惠被法院认为设关联公司放贷涉嫌犯罪,公司发声明否认,对此,你怎么看?

平安普惠的声明很调皮很天真,就像小学生被老师抓住犯错误之后,负隅顽抗但又智商不够的感觉。德先生10日晚,头条直播,说说平安普惠的这些事儿。

1.公司有没有收到刑事调查的通知,同公安机关有没有开展刑事调查是完全两回事。公安机关在侦查取证阶段,哪里还会提前告诉公司,我正在侦查你?那不变成了公务泄密了吗?已正常的思维逻辑和我们看过的那些所有法制报道都可以得知,公安机关在调查前期都是秘密进行,生怕被被调查对象知道,走漏风声、掩盖证据、干扰调查。所以他的声明否认太傻太天真,也可能是万般无奈之下只能掩耳盗铃吧。

2.另外法院建议公安机关介入刑事调查,同公安机关是不是真的接受建议进行刑事侦查,这也是两个部门自己独立决定的事情。即使公安机关进行刑事侦查侦查,结果觉得不构成犯罪的,也不会告知被调查单位。如果构成犯罪的那才开始抓捕,和移送检察机关进行起诉。现在通过这份判决,可能已经有了打草惊蛇。因为据多个平安普惠的用户反映,在其系统APP升级之后,借款合同及相关的证明材料都无法取得。

3.平安普惠的放贷行为是不是涉及到刑事犯罪,德先生不会妄言判定,这是由公安机关和检察机关来认定的。但是让人无法理解或非常诧异的是:借款人每月都在归还本金、利息、保险费、担保费以及服务费用,但是很多借款人既没有纸质合同,也没有电子合同。而且从平安普惠APP中也无法取得,通过同客服沟通也不也不提供。真是奇闻异事啊,借款人连借款合同都没有,这是一个什么霸王行径啊?但是从另外一方面理解,是不是其心虚的不得了?怕借款人拿到合同后,发现其违规行为,积极举报,索性连合同都不给了,也就无从举报了。

4.如果平安普惠是一个合规的金融机构,进行合法放款,那么按照银保监会的监管要求,他不应该捆绑收费,也不容许搭车收费,那么他那些杂七杂八的费用收取,不就是违规操作吗?而且在一定程度上,我们可以看到这些收费项目的合计总额,远远超过了应付利息。举个不恰当的例子来说,也就是丫鬟的衣食住行费用,比小姐可高了好几个档次哦!

5.如果平安普惠不是一个有着合规资质的放贷机构,那么同其合作的那些金融机构的放款不就违反了银监三令五申的要求吗?同时平安普惠不也违反了助贷机构的管理要求,进行了风控管理,违规放贷,砍头息等等违规操作吗?

6.如果在深究平安普惠贷款中包含的那些保险合同。那隐藏的问题就更大了,借款人投保财产保证险,那受益人不就应该是借款人吗?为什么变成了出借人?保险合同的费用定价是经过保监会的备案吗?是经过了精算师的精算过程吗?还是为了收取高额费用,而谁定的一个价呢?保险合同的签订过程有没有符合银保监会的监管要求呢?

7.平安普惠借款中的担保合同,基本的逻辑问题也是说不通。担保公司是给保险合同进行,承诺担保,保险合同在赔付之后,担保公司又向保险公司进行赔付,那么借款人还需要再去承担责任吗?而且担保公司也是由各地金融办进行监管的,其担保费用的核定是经过备案的?担保合同的签署过程是经过借款人事先同意的吗?

在这个平安普惠借款过程中,其实还有很多种种问题。例如第三方支付的签订过程,服务费的约定和收取。现在已经形成了一个谜团,借款人都在等待着一个答案。

德先生讲金融和理财,由专业变得通俗。让我教你怎么看透金融逻辑和理财中的所有门道。觉得好关注我!再多点点赞。

平安普惠被法院认为设关联公司放贷涉嫌犯罪,公司发声明否认,对此,你怎么看?

平安普惠很聪明,走法院形式,如果走公安,就是犯罪,平安普惠是最大的高利贷,请国家严查,不能避重就轻

平安普惠被法院认为设关联公司放贷涉嫌犯罪,公司发声明否认,对此,你怎么看?

2019年11月9日,中国平安对外发布公告对于媒体报道“平安惠普设立关联公司放贷”进行了声明解释,通篇下来就是在为平安自己辩解,那么平安有没有违规发放高利贷获取利益呢?

案例分析根据法院的判决信息,我们可以看到,借款人借贷的金额为14万元,期限为24个月,约定的月利息为0.7%(折合年利率约为8.4%),同时由于要平安公司担保,需要借款人支付服务费4200元(一次性支付),并支付担保费用6720元以及管理费用20160元(按月支付),如果把这些杂七杂八的各类费用也计算进去,那么实际的利率是多少呢?

14万元的本金,每个月0.7%的利息,那么月利息费用为:14万*0.7%=980元,2年下来的总利息为:980*24=23520元。在算上担保费、服务费、以及管理费,总共的偿还的“利息”共计:23520+4200+6720+20160=54600元。

如果单单这么来看,利率仅为:14万元*M*2=54600元,可得:M=19.5%,从这来看,那么平安并没有涉及到高利贷,因为我国的高利贷界限是36%,虽然超过24%司法就不予保护了,但是只有超过36%,司法才会判定无效。

不过上述的计算是本金利息到期一次性偿还的计算结果,但是实际上本案中本金,以及各类费用并非到期偿还,而是每期都在归还,你的本金每期都在减少,但是平安却一直按照14万的本金在计息。

实际利率14万的本金,月利率0.7%,月利息费用为:14万*0.7%=980元。

14万的本金,分24期归还,每期归还的本金为:14万/24=5833.33元。

担保费6720元,按月支付,每期归还的金额为:6720/24=280元

管理费用20160元,按月支付,每期归还的金额为:20160/24=840元。

因此,借了这笔资金后,你每个月要归还的金额共计:980+5833.33+280+840元=7933.33元。

前期的服务费4200元,放款时一次性支付,这相当于你实际拿到的本金只有135800元,借135800元,每期归还7933.33元,那么按照本金递减法,实际利率是多少呢?

7933.33元/(1+X)^11+7933.33元/(1+X)^10+......+7933.33元=135800元,可得X≈34.8%。

如果从这个来说,平安集团确实没有涉及到高利贷放贷,不得不说平安也是人才济济,设计出来的综合实际利率与高利贷的界限极其的接近。

那为什么会被很多人认定设关联公司放贷涉嫌犯罪,因为现实中有的平安惠普的放贷,名义上是平安普惠放贷,审批也是平安普惠,利率也是我们上述计算的利率;但是放款时则转手通过它旗下的陆金所P2P平台,而转手后的陆金所还会收取追加的转手利率,追加的利率在1%-2%之间,本息同还,在考虑到本金递减,有可能就会超过36%,不过更多的都是擦边球,很多时候基本叠加后的利率就是维持最高在35.99%,这也是平安集团对外发布公布的底气所在。

总结作为一家正规的金融集团,平安集团的放贷一般是不会超过36%的,这些金融机构对于政策的研究是极其深入的,所以最多是达到政策的擦边球,违法还不至于,因此说平安集团放高利贷一般不会成立。但不得不说,对外宣传月息0.7%(年利率8.4%),再通过各类费用把利率提起来,确实算是一个套路。

平安普惠被法院认为设关联公司放贷涉嫌犯罪,公司发声明否认,对此,你怎么看?

我从平安贷款了8万,承诺利息7利,不会超过一分,等贷款下来后扣除很多费用,到手69000,当时急用钱,也没想那么多,后来一算36个月,共需要还139000,比特么高利债还黑,于是还了24期后,没有再还,平安大概有十几个人轮番轰炸通信录和我电话,后来主动可以减免,减免多少呢?共计还款89000就行,我每月还3700多,我一算,还特么的得给我钱呢[捂脸]

平安普惠被法院认为设关联公司放贷涉嫌犯罪,公司发声明否认,对此,你怎么看?

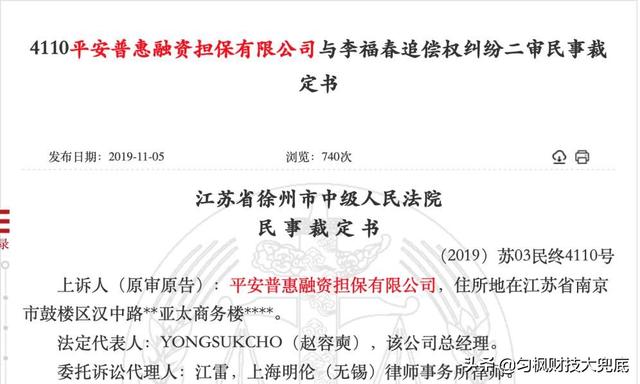

近日,平安普惠“火了”,平安普惠融资担保被江苏省徐州市中级人民法院判决涉嫌经济犯罪。

11月5日中国裁判文书网发布的《平安普惠融资担保有限公司与李福春追偿权纠纷二审民事裁定书》中,江苏省徐州市中级人民法院认为:上诉人平安普惠融资担保有限公司(平安担保公司)与案外人平安普惠小额贷款公司通过设立关联公司的方式大量放贷,以达到获取不法利益的目的,其行为涉嫌经济犯罪,一审法院裁定驳回平安担保公司的起诉,将案件材料移送公安机关处理,并无不当。在媒体发布相关报道后,平安担保公司立即在微信、公众号、微博等渠道发布声明,声明如下:

报道引用的判决中关于我司“通过设立关联公司的方式大量放贷,以达到获取不法利益的目的”的观点与公司实际业务情况完全不符。我司并未收到任何公安机关的任何刑事调查通知,未进入任何刑事调查程序。究竟是怎么回事?到底谁说的对,我的看法是利率超过36%都是非法的,不管用什么手法变相收取,而本案总借款人的综合借款利率是高于36%。

事件背景1. 2015年9月21日,李某春作为借款人与出借人平安小贷公司签订《借款合同》,约定由平安小贷公司向其提供借款,金额为人民币140,000元,期限为12个月,还款方式为每个月固定本息,月利率为0.70%。

2. 同日,李某春与平安担保公司、平安小贷公司签订《保证合同》,并约定借款人同意向保证人缴纳担保费及《保证合同》约定的其他费用:前期服务费人民币4,200元,在放款前一次性支付;担保费人民币6,720元,按月支付,每月人民币280元,按《借款合同》项下约定的还款日同贷款本息一起支付;管理费人民币20,160元,按月支付,每月人民币840元,按《借款合同》项下约定的还款日同贷款本息一起支付。借款人义务中还约定了滞纳金、追偿费用的计算方法等。

贷款利率贷款利息

贷款名义利率为年化8.4%,支付的总利息为1.176万元,平安普惠的还款方式和信用卡分期一样,每个月利息和本金相同,实际利率远高于名义利率,实际借款利率15.16%。

各种费用

服务费4200元、担保费6720元、管理费20160元,总费用31080元。所以综合成本总额为42840元。

综合借款利率

综合成本为42840元,每个月成本为3570元,名义月综合利率为3570/1400000*100%=2.55%,名义年综合利率为30.6%,实际年综合利率为52.50%。远高于36%的利率。

综上所述:从利率讲,徐州市中级人民法院二审判决没有问题,平安普惠存在不合规操作。

平安普惠被法院认为设关联公司放贷涉嫌犯罪,公司发声明否认,对此,你怎么看?

请法院严惩这家打擦边球放高利贷的黑公司,囯家规定利息超30%以上才是套路贷,它且放在29.99%,而且打着平安的旗号误导消费者。

内容仅供参考,如果您需解决具体问题(尤其法律、医学等领域),建议您详细咨询相关领域专业人士。

版权声明:文章内容来源于网络,版权归原作者所有,如有侵权请与我们联系,我们将及时删除。