有些银行每天就可以赚几个亿,但为什么股价那么低?

我认为可能不看好这些银行的发展。

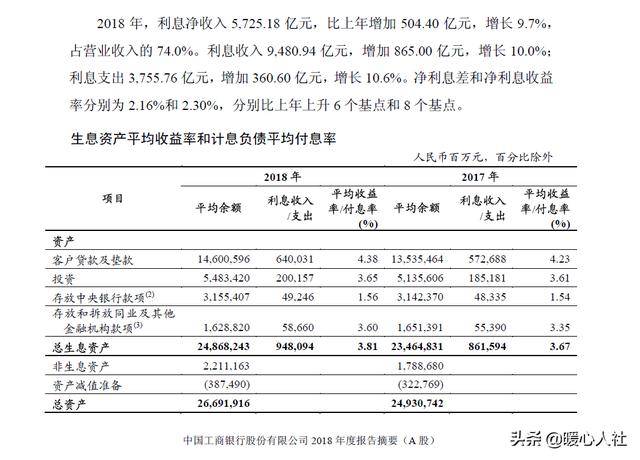

银行是非常赚钱的,比如工商银行2018年利息总收入是9480亿元,利息支出仅有3755亿元,利息净收入是5725亿元。

工商银行2018年的营业收入是7737亿元,而营业利润只有3711亿元,净利润2987亿元。但是2018年的现金分红只有893亿元,平均每10股分红2.506元。即使是这样股息率也接近5%。

很多人可能觉得很奇怪,这样好的企业 为什么股价不高呢?其实,像工商银行这样的超级航母,根本不具备炒作的可能,毕竟大头都在国家控股。

另外,我们购买这只股票浮动不大,实际上特别像投资存款一样,每年4%~5%的收益率,还算是相当不错的。如果股价能够增长,当然很好。如果股价不增长,股息也能够让人满意。

像商业银行的利息是哪里来?肯定不是银行创造的,而是各个企业借银行钱被银行留下的。这一点说的难听点,相当于工商银行一年截留了社会实体5700多亿元的收益。如果是全部银行呢?社会实体一年才能够创造多少价值?

如果我们推动银行领域的开放,我们的国有大型银行能撑得住外国银行的低利差竞争吗?而且中农工建交等大型银行,每一个银行都拥有几十万职工,工资待遇都高达几十万,另外还有很多离退休人员等等成本支出。

工商银行的2018年手续费及佣金净收入仅仅1453亿元,根本无法维持银行的正常运转。银行的未来发展看的是服务,而不是吃利差,根本不利于社会发展。所以,这些银行实际上并不是前途无限光明的企业,也就难怪其估值不高了。

有些银行每天就可以赚几个亿,但为什么股价那么低?

在A股市场,很多银行股的股价确实都偏低、低市盈率低估值、波动幅度和活跃度也不高,这是由于市场性质决定的,而不是每天能赚几个亿股价就一定要涨的。

首先,大型商业银行的经营稳定适合长线投资我们都知道现在这国有大型商业银行都还不需要担心业绩问题,增长还是比较稳定的,也不会有什么特别惊人的表现,从历史走势来看,坚持对银行股的长线投资,还是能够获得相对稳定收益的,只是很多时候股民对收益预期太高,看不上;

其次,A股市场炒作的风格决定了银行股不合适尽管现在不断的引导长线资金入市,但是A股市场还是改不了短线投机的风格,主力往往也是跟着散户的需求来制定策略的。就短线投机来讲,银行股,尤其是早期这些大型国有商业银行股,就不合适了。比如:

话题性不足:短线更多的是利用市场的消息炒题材,也就是一个股票得有很强的话题性,出一个消息好被利用,银行就不具备这样的条件,老百姓太熟了、也太稳定了,暂时不会有颠覆性的改变;

管理者的考虑不一样:与一些私营小企业不同,这种国字辈的银行股,股价大涨并不一定能提高管理者的收入,或者说有质的飞跃,相比而言,那些小公司的老板就能够因为股价的大涨实现人生飞跃;

盘子太大撬不动:心有余而力不足,主力操控一只股票也要对其有控制力,以这些大型国有商业银行的盘子来讲,现在市场上大部分的所谓主力是无法左右哪怕一小段时间股价涨跌的,它们也不会趟这趟浑水。

对银行股的投资,暂时还可以是中长线的价值投资取向,不适合短线者口味的,如果这些股票波动太大,大盘整体也就活跃了。不过,现在越来越多的地方城商行入市,可能会改变以往银行股的投资思路。

有些银行每天就可以赚几个亿,但为什么股价那么低?

银行一天赚几个亿,为什么股价一直上不去?笔者就举例工行来说今年前三季度,工农交三大行合计实现利润4946.26亿元,平均每个自然日赚18.12亿元;其中,工行最赚钱,前三季度实现净利润2526.88亿元,每天净赚9.26亿元。

宇宙行最赚钱日赚9亿,作为宇宙第一大行,无论营业收入、净利润、客户存款,工行都无可匹敌,牢牢占据第一,农行、交行依次排第二、第三。

- 截至9月底,工行今年前三季度营业收入达6469.42亿元,同比增长12.11%;实现净利润2526.88亿元,同比增长5.23%。农行净利润1817.91亿元,同比增长5.81%;净利润601.47亿元,同比增长4.96%。

- 净利润平均到每一天计算,工行日赚9.26亿,农行日赚6.66亿元,交行日赚2.2亿元。

- 银行的赚钱能力与吸纳客户存款的能力分不开。三季报数据显示,工行客户存款23.37万亿元,比上年末增加1.96亿元,增长9.15%。农行客户存款达18.72万亿元,比上年末增加 1.38亿元,增长7.94%。交行客户存款余额为人民币5.97万亿元,较上年末增加人民币2443.19亿元,增幅4.27%。

- 工行今年前三季度营业收入达6469.42亿元,同比增长12.11%;实现净利润2526.88亿元,同比增长5.23%。年化平均总资产回报率1.16%,年化加权平均权益回报率14.30%。

- 工行核心一级资本充足率12.93%,一级资本充足率14.16%,资本充足率16.65%,均满足监管要求。

在A股市场里,大盘银行股可以说是弱者恒弱的典型代表。银行已经取得高增长,但给股民的分红回报不仅没有同步增长,反而呈现下滑的趋势,一年中难得见到一回涨停板,股价跌多涨少,几乎沦落到“白菜价”。曾经7—8倍的市盈率被认为是“估值底”,而现在6倍以下的市盈率却仍然鲜有资金光顾,一些银行股的价格已经接近了净资产,不少股民在网上纷纷坦言“很难感受到银行丰收的喜悦”。

一方面是投资者担心为抗危机银行信贷急速扩张后的质量问题;

另一方面,银行圈钱胃口越来越大,把二级市场当成了解决资本充足率的提款机,让投资者非常厌恶。

多年的信贷扩张,以及目前房地产调控仍然在延续,不良贷款的“双升”的迹象给银行未来的业绩预期也投下了一片阴影。此外,未来地方融资平台贷将会有大批集中到期,如何控制风险依旧是悬在银行头顶上的“达摩克利斯之剑”。

欢迎大家一起讨论这个问题,基层财政所工作人员甲,很高兴和大家交流财经知识,不足之处,敬请指正,文章仅供参考。有些银行每天就可以赚几个亿,但为什么股价那么低?

要说目前哪个行业最赚钱,我相信很多人首先会想到银行,我们以2019年前三季度6大国有银行为例,工商银行前三季度净利润2526.88亿元,平均每天赚9.2亿;建设银行净利润2273.82亿元,平均每天赚8.3亿元; 农业银行净利润1817.91亿元,平均每天赚6.63亿元;中国银行净利润1712.46亿元,平均每天赚6.25亿元;交通银行净利润607.26亿元,平均每天赚2.19亿元;邮储银行净利润543.44亿元,平均每天赚1.98亿元。

按理来说,股价是一个企业盈利能力的重要体现,通常情况下一个企业的盈利能力越强,那么对应的股价就会越高,比如现在很多白酒行业的净利润都比较可观,而且净利润增长比较稳定,因此很多白酒行业的股价都非常高,像茅台这种明星股的股价已经超过1000人民币。

然而让大家觉得奇怪的是,银行作为目前最赚钱的行业之一,各大银行的利润都非常大,但对应的很多银行股价却非常低,股价跟他们的赚钱能力根本就不匹配。

目前市场上股价比较高的银行寥寥无几,比如招商银行目前的股价达到 37.86元,宁波银行股价达到28元,兴业银行股价达到20元左右,这些银行的股价相对来说都是比较高的。但从整体来说,目前银行股的股价并不是很高,大部分银行的股价都是在8块钱以内。

我们还是以6大国有银行为例,目前工商银行的股价只有5.9元,建设银行的股价只有7.25元,农业银行的股价只有3.73元,中国银行的股价只有3.69元,交通银行的股价只有5.62元,邮储银行的股价只有5.74元。可以看出目前国有大银行的股价都是比较低的,这些股价跟一些ST的企业股价差不多相当于一个水平。

那为什么这些银行赚钱能力这么强,但是股价却这么低呢?这里面主要有几个方面的原因。

第一、盘子大股价的波动需要有大量的资金参与才可以推动,对于那些小企业来说,他们只有几十亿上百亿的市值,因为盘子比较小,只需要有几个亿的资金进入就可以推动整个企业市值的上涨。

但银行的盘子一般都是比较大的,特别是国有六大银行,市值动不动就上万亿,最小的交通银行市值也达到4000亿左右,这可不是小资金能够控制的。

想要在短期之内拉涨大银行的市值,没有个几百亿,我觉得难度是比较大的。而目前在一些投资结构当中,真正能够在同一只股票投入几十亿,上百亿的比较少,即便真的有某一个机构在银行股投资了几十亿上百亿,那也是算是大股东了,他们肯定是不能随便买卖的。

第二、缺乏炒作概念。大家可以观察下A股那些市值比较高的企业,很多都是有一些比较特殊的概念,比如茅台是白酒行业领军,比如宁德时代是电池行业的佼佼者,这些都有一个比较明显的概念可以炒作。

相对来说,我国的银行业同质化比较严重,大多数银行开展的业务基本上都是一样的,特别是对于那些大银行来说,他们无非就是负债业务,资产业务和中间业务,还有一些增值业务,这些业务都是比较稳定的,也比较传统,没有什么可以炒作的概念,除了个别银行有一些特色的概念可以炒作之外。比如招商银行,它是目前我国零售银行做的比较好的一个股份制银行,因此招商银行的股价也相对来说比较高了。

第三、银行业受到的监管非常严。银行业是一个比较特殊的行业,因为它受到监管是非常严的,银行稍微有一些不规范的行为都有可能遭到监管部门的处罚。

因此各大银行的业务发展都是中规中矩,银行在发展过程当中都是稳扎稳打,不敢有一些激进的行为。所以虽然银行的总体业绩是增长,但是增幅相对于其他明星企业来说是比较小的。

而对于A股来说,业绩是推动股价的一个重要因素,那些股价比较高的企业往往也是那些业绩增长比较明显的企业。比如有些企业一年的利润增幅就可以达到50%以上,这让资本看到了很大的获利空间,因此成为了很多资本的追逐对象。

有些银行每天就可以赚几个亿,但为什么股价那么低?

为什么有些银行每天可以赚几个亿,股价那么低?因为股价高低不光与赚多少钱有关,还与股本有关,股价的绝对值高低本身先由股本决定,之后的涨跌带来的高低才由公司赚多少钱与公司的估值水平来决定。

我们先来看看中国股市中价格最低的五家银行,分别是中国银行、农业银行、光大银行、郑州银行、江阴银行,其中郑州银行和江阴银行为区域性银行,光大银行为全国性股份制商业银行,而中国银行和农业银行为我国六大银行中的两家(六大银行为工商银行、建设银行、中国银行、农业银行、邮储银行、交通银行)。

我们就选择股价最低的五家银行中的中国银行和农业银行来看看盈利情况。

先看中国银行,中国银行2018年实现净利润1800.86亿元,根据最新的财报数据,2019年前三季度实现净利润1595.79亿元,同比增长4.11%。前三季度一共有273天,平均一天可以赚5.84亿元的净利润。

再看农业银行,农业银行2018年实现净利润2027.83亿元,而2019年前三季度实现净利润1806.71亿元,同比增长5.28%,按照273天来计算,平均一天可以赚到6.62亿元的净利润。

很多人就纳闷了,为什么每天赚几亿,但是股价却那么低,中国银行的股价只有3.7元,而农业银行的股价只有3.69元?再看看苏州银行,股价却有10.13元,难道苏州银行比中国银行和农业银行赚钱吗?那我们来看一下苏州银行的盈利情况:

从财报可以看到,苏州银行2018年净利润为22.42亿元,2019年前三季度利润为20.58亿元,还是按照273天来算,每天赚到的净利润为0.075亿元,也就是750万元,和中国银行和农业银行根本不是一个级别的,所以决定股价高低的并不是简单的看赚多少钱。

这由其股本决定,中国银行的股本为2943.88亿股,农业银行股本为3499.83亿股,而苏州银行股本仅为33.33亿股,如果我们以市值来衡量实力的强弱,那么需要将股价与股本相乘才能得到总市值,假设两家银行市值相同,那么股本越大,对应的每股价格就越低。

那么我们不按绝对价格来看,而是按总市值来看的话,将A股上市银行的总市值进行高低排序,得到的就是另外一个结果,可以看到,A股上市银行中市值排名前五的银行为工商银行、建设银行、农业银行、中国银行、招商银行。

最后就是不同银行的估值水平了,各银行的市值整体与净利润有关,越赚钱的银行其市值越高,但是这里面并不是完全绝对的关系,会出现一家银行净利润比另一家低,但其市值却更高,这就是由估值决定的,估值就是市场对该银行未来发展的预期,市值与净利润的比值就是市盈率估值。

比如民生银行2018年净利润为503.27亿元,其市值为2758亿元,而兴业银行2018年净利润为445.13亿元,市值为2999亿元。兴业银行的净利润比民生银行低58.14亿元,但是兴业银行的市值却比民生银行高出241亿元,因为兴业银行比民生银行的成长性更好,市场更愿意给其更高的估值,造成市值的差异。

有些银行每天就可以赚几个亿,但为什么股价那么低?

银行股的估值问题首先是一个全球性的问题。次贷危机之后,全球各国央行多采用量化宽松货币政策,尤其是主要经济体的量化宽松货币政策导致负利率与低利率现象比较严重,这使美欧日等银行体系更为脆弱,所以银行股普遍估值偏低。

次贷危机之后,发达国家为了强化金融风控,加强了对银行业的监管,2010年巴塞尔银行监管委员会宣布了《巴塞尔协议》,这对美欧等国家的银行业的业绩增长带来了一些压力。

根据《巴塞尔协议》规定,商业银行需要上调资本充足率,计提2.5%的防护缓冲资本和不高于2.5%的反周期准备资本,同时还引入了杠杆比率、流动杠杆比率和净稳定资金来源比率等,以降低银行系统的流动性风险,加强抵御金融风险的能力。由于风险管控的加强导致银行的盈利能力有所下降,再加上欧美银行业原本竞争就比较激烈,更增加了银行业的脆弱性,所以美欧银行股估值普遍偏低。

国内银行业的估值也受到全球银行业再估值的影响,因此PE、PB都不高,而国内的银行业还有自身的一些特殊性。

就上市公司而言,国内银行股的总体盈利能力一直排在各行业的前茅,但是分红与业绩不相匹配,导致一些股民不愿意投资银行股;国内股市的投机气氛又比较重,在银行股的股息率与投机之间,投资者更愿意离开稳健而追求风险,所以对银行股的投资力度偏弱;更为重要的是银行股流通盘普遍偏大,多属于大盘股,平时上涨速度较慢,受资金驱动的影响,明显压低了估值。

另外,近些年来国内的银行结构处于不断调整过程之中,中小银行数量如雨后春笋般增长,这加剧了国内银行业的竞争性,同时互联网金融改变了传统银行业的经营模式,不仅令货币市场价格下行困难而且加剧了银行业的竞争,由于居民存款大量向互联网金融流动,这给银行业的利润带来了压力。

随着全球经济活动有所趋缓,全球债务又在快速增长,这令美欧等国家对银行业的安全性投入了质疑的眼光,而今年一些国际大行的大幅度减员,进一步说明低利率环境下欧美银行业的不稳定性,这使欧美银行业的估值提高进一步受限。受国际与国内多方面因素的影响,所以国内银行股股价一般都比较低。

内容仅供参考,如果您需解决具体问题(尤其法律、医学等领域),建议您详细咨询相关领域专业人士。

版权声明:文章内容来源于网络,版权归原作者所有,如有侵权请与我们联系,我们将及时删除。