LPR的目的是什么,有多少国家在住房领域实施LPR?

LPR的目的就是未来,将市场的贷款利率和市场的存款利率稳定挂钩,之间形成一个稳定的存贷差地带。这就长期来看,真正走向了利率市场化。未来基准存款利率表和基准贷款利率表,这两个具有强监管特色的指标体系会逐渐消失。

过去我们所有都看的是基准存款利率表和基准贷款利率表。它是央行贯彻国家金融政策的一个重要依据,所有银行的存款和贷款都得围绕这两个表上下浮动,超出太多或减少太多都会被处罚。例如存款利率表约定活期存款0.35%,如果有个银行敢发1%活期存款,那么就可能被举报被处罚。所以他们是一个计划经济下的一个金融管制工具,而不是市场经济下的货币市场的资金正常价格反应。

而LPR未来目标就是建设一个银行同业间贷款利率的市场反应机制,现在是18家银行每月报价,最后取出值来。其实他们也是银行利率自律委员会成员。有了这个贷款的市场指标指引,那么各个银行就可以算出自己最高可以承受的吸存成本,也就是存款利率。当然有银行高有银行低,最后也能逐步形成一个市场化的存款利率市场。

其实全球但凡有住房制度的国家,基本上在长期限的房贷利率上,都实行的浮动利率,在短期限的可以设置一些固定利率。但在住房体制上基本上实施的都是类似我国这种公积金贷款加商业贷款的做法。

就拿我们公积金体系是向新加坡学习的。在这方面他们的公积金贷款也有固定利率,浮动利率和混合利率三种。同样他们的利率也很低,例如针对长期房贷款的利率,一般混合利率,公积金贷款在年化1.2%。同样的商住住房贷款要比公积金贷款要高,但大约也就是高1%~1.5%。

香港,新加坡和美国都差不多。美国可能是房贷利率相对比较高的国家,商业房贷利率也是随行就市,浮动在30年房贷3.5%,;15年房贷固定利率为2.74%;5年期房贷浮动利率为2.68%,各个银行会有一些不同,具体以实际情况为准。因为在国外长期利率市场基本上都相对比较稳定,而且整体的利率水平也相对比较低。

所以我们可以预见未来我国的LPR,如果真正市场化长期运行,未来利率也会逐渐退低,自然存款利率水平也会被推低。

德先生讲金融和理财,由专业变得通俗。让我教你怎么看透金融逻辑和理财中的所有门道。觉得好关注我!再多点点赞。

LPR的目的是什么,有多少国家在住房领域实施LPR?

什么是LPR?即贷款市场报价利率。从国际经验看,不少发达国家都曾建立起类似LPR的报价机制,作为金融机构贷款利率定价的参考,在推动贷款利率市场化改革过程中发挥了重要作用。2013年10月25日,我国的LPR集中报价和发布机制正式运行。LPR是由央行授权全国银行间同业拆借中心发布、由主要商业银行根据市场供求等因素报出的优质客户贷款利率,并由市场利率定价自律机制在央行的指导下负责监督和管理。

我国原有的LPR多参考贷款基准利率进行报价,市场化程度不高,未能及时反映市场利率变动情况。改革后,各报价行在公开市场操作利率的基础上加点报价,市场化、灵活性特征将更加明显。其中,公开市场操作利率主要指中期借贷便利利率,中期借贷便利期限以1年期为主,反映了银行平均的边际资金成本,加点幅度则主要取决于各行自身资金成本、市场供求、风险溢价等因素。

通过改革完善LPR形成机制,可以起到运用市场化改革办法推动降低贷款实际利率的效果。一方面,前期市场利率整体下行幅度较大,LPR形成机制完善后,将对市场利率的下降予以更多反映。另一方面,新的LPR市场化程度更高,银行难以再协同设定贷款利率的隐性下限,打破隐性下限可促使贷款利率下行。同时,各银行在新发放的贷款中主要参考LPR定价,并在浮动利率贷款合同中采用LPR作为定价基准。央行还将会同有关部门,综合采取多种措施,切实降低企业综合融资成本。

个人住房贷款利率是贷款利率体系的组成部分,在改革完善LPR形成机制过程中,个人住房贷款定价基准也需从贷款基准利率转换为LPR。

所以央行宣布对个人住房贷款利率定价机制进行调整,其核心是将房贷利率定价基准由基准利率转换为LPR,使房贷利率更加市场化。调整前,个人住房贷款的定价基准是贷款基准利率,即按基准利率上浮或下浮多少,来确定个人住房贷款利率。调整后,个人住房贷款的定价基准是LPR,即在LPR的基础上加点,根据LPR来确定个人住房贷款的利率。与一般贷款不同的是,房贷利率实行“下限管理”??这其中有两个下限,一是央行确定的下限,即首套不低于LPR,二套不低于LPR加60个基点,二是央行省级分支机构指导市场利率定价自律机制确定的各地加点下限。在上述两个下限的基础上,各商业银行可以决定各自的加点幅度。该调整是坚守“房住不炒”定位特别是“不将房地产作为短期刺激经济的手段”的体现。

LPR的目的是什么,有多少国家在住房领域实施LPR?

LPR的目的是为了定向降息。

以前没有lpr的时候,利率一降,钱就会流向房地产,这是国家不希望看到的,因为降息的目的是为了给企业创造一个低利率的融资环境,为了让企业更好的发展。但是,每次降息都会事与愿违,因为我国经济在高速增长,所以实际利率并不高,我们现在看到的五点几的利率,只是名义利率,如果考虑通货膨胀,那么实际利率要低很多。

为了解决这个尴尬局面,lpr应运而生。lpr的公式为银行报价+银行加点+政府加点。对于比较优秀的企业或者高新技术企业,银行和政府都会加点比较少,这样就可以拿到低息贷款。不是很优质的企业,比如给房企的贷款,利率加点就会比较高。这样一来,就会避免每次降息钱都会流向房地产这种情况。

说白了,lpr就是货币放水的时候,控制水的流向的工具。

目前欧洲美国日本等国家和地区早已实施很多年了,但是并不是特意在住房领域实施。我们的lpr与他们不同,目前我们采取一年期和五年期两种lpr,我们称其为双轨制,目的就是控制房贷利率。

LPR的目的是什么,有多少国家在住房领域实施LPR?

lpl出台的目的是区分企业贷款和住房贷款。

以前我们只有一个基准利率,就是4.9%那个基准利率。不管是住房贷款,还是企业去银行贷款,都是以这个基准利率上浮或者是下调。

同一个利率的缺点是,如果降息的话水进入企业,也进入了炒房市场。

现在我们转化成lpr了,并把lpr分成两种,一种是一年期lpr,一种是五年期lpr。一年期lpr对应的是企业贷款的利率。五年期lpr对应的是房贷的利率。

这个出台的大背景是房住不炒,所以对房贷要有一定的限制,但是又要支持实体经济。就想了个办法,把这两个贷款的利率分开来算。这样的话就可以给实体经济降息,可以给房贷少降一点了。

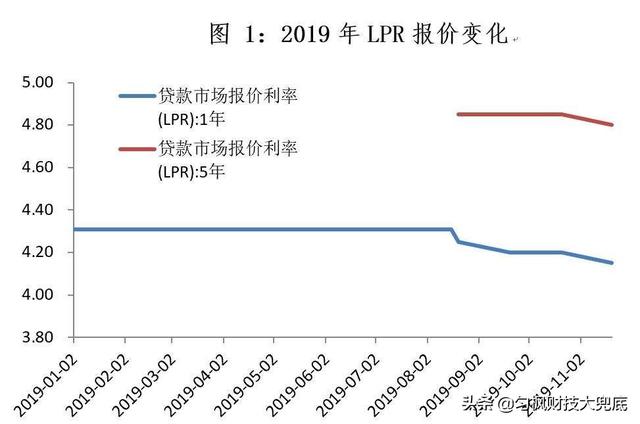

这一年时间里,一年期lpr降低了0.2%。而五年期lbr只降低了0.1%。可以看出来降息还是更针对企业贷款的,给企业多降一点。给房贷少降一点,防止大水漫灌热钱进入炒房市场。

如果热钱再进入炒房,把我们的房价再炒起来。那不仅对民生是一个打击,对经济更是一个打击。

所以采用把lpr分成两种的方式,既支持了企业贷款,又对房贷进行了一定的打压。未来如果需要支持房贷市场,那么也可以把五年期lpr降的更多一点。比较灵活。

有很多个国家和地区采取了这种方式,比如美国日本。还有我们的香港也是这种方式。

LPR的目的是什么,有多少国家在住房领域实施LPR?

lpr 就是,既想降低存款利息,但是又不想降低房贷的利息。lpr就应运而生了。还违反了合同法

LPR的目的是什么,有多少国家在住房领域实施LPR?

国家实施LPR的目的主要是配合“房子是用来住的,不是用来炒的”这一基本思路。

我们先看下下之前实施基准利率的弊端。之前我国一直只有一个贷款基准利率,我们知道,无论是企业贷款、个人消费贷生意贷亦或是个人房产商业贷款都与贷款基准利率挂钩,或者在这个基础上上浮一定比例,或者下浮一定比例。贷款基准利率是所有贷款业务的“锚”。

但是只有一个贷款利率弊端是显而易见的。首先,当贷款基准利率下调时,市场上资金增多,这部分资金一部分确实流向了实体行业、股市,但是另一部分流向了房地产市场,这部分资金直接为炒房加了杠杆,为炒房客提供了便利。

为了抑制炒房投资,LPR应运而生。

LPR是如何调控房产市场的?LPR分为一年期利率和五年期利率,企业贷款属于短期贷款,利率参考一年期LPR,而房贷属于5年期-30年期的长期贷款,利率自然参照5年期LPR。

这样划分后,即使一年期LPR利率下跌,资金也无法流向房地产市场,同样,当炒房又盛行起来时,为了抑制炒房行为,央行可以适时提高5年期LPR,给产房客增加资金成本。

为了便于理解我举个例子:

现在5年期的LPR是4.75%,假设2021年时,炒房又开始盛行,这时央行可以提高5年期LPR,比如将LPR提高到9.5%,这就增加了炒房客一倍的资金成本,因为融资成本增加,炒房显然就行不通了。除非炒房客不用银行资金,全款买房!

有多少国家在住房领域实施LPR?目前,欧洲大部分国家、美国、日本,包括中国香港都在住房领域实施LPR。但是他们的LPR是“单轨道”制,我国采取的1年期LPR和5年期LPR分开的双轨制。从这一点也可验证,我国LPR主要目的就是调控楼市。

平均点赞,腰缠万贯;关注老刘,越来越牛。

内容仅供参考,如果您需解决具体问题(尤其法律、医学等领域),建议您详细咨询相关领域专业人士。

版权声明:文章内容来源于网络,版权归原作者所有,如有侵权请与我们联系,我们将及时删除。