收益8%-10%、风险为中低的债基,可以投资吗?

债基就是债券型基金,以投资国债、金融债和企业债等债券为主。不过有纯债券型基金,也有混合债券型基金。国家规定,只有80%以上投资到债券上的基金才能叫做债券型基金,剩余的20%也有可能投资股票这样的高风险产品。

与此相对的是货币型基金,货币基金投资的是存款、债券、央行票据和回购等安全性极高的短期金融产品。

对于债券基金收益率能达到8~10%,这是相当可观的,普通企业债的收益率也就5~6%。我们都知道高风险对应的高收益,这个债券的评级就会有疑问了。8~10%的收益率能被评为中低,真的很难想象。

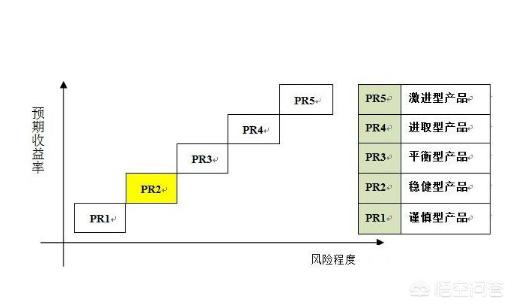

我们理财产品会根据风险高低分为PR1-PR5,5种级别。

谨慎型产品主要是指银行存款、国债这样非常稳定的理财产品,收益率一般在1~3%。

到了PR2级稳健型产品,本金和收益就开始不受保障。本金可能受到保障的也就是结构性存款这样的理财产品,一般收益不会超过5%。

如果能够到8~10%,基本属于进取型和激进型产品,风险性很大,受经济等因素影响很重,本金和利息有可能受到损失,但是相对应的利息也很高。

如果是激进型和进取型的投资者确实可以投资试试,毕竟投资收益很可观。但是,要看清楚经济形势,关于经济形势恶化,有可能造成债券不能按期兑付的情况,这样就很有可能本金受到严重损失。

所以,投资理财产品一定要多看产品介绍,不要只盯着收益率不放。人家拿你的钱去干什么,最起码也应该了解一下。否则还是去银行存款吧。

收益8%-10%、风险为中低的债基,可以投资吗?

首先,这个提问有两个误区:

1、并非所有债券基金均为中低风险:买错品种风险甚至与偏股型基金相同!

债券基金为基金中的一个大类:其中细分的话,风险从低到高可分为:纯债基金(短债基金、普通纯债基金),二级债基,可转债基金;

纯债基金:即基金资产只投资与债券,不能投资与股市的债券型基金。按照持有债券的种类及期限又可分为普通纯债基金和短债基金。此类基金风险较低;

二级债基:即可以部分资金投资与股市,通常不超过基金资产的20%。虽然基金资产中股票占比仅20%,但在股市大幅波动的年份,这20%的股票资产对基金业绩影响甚至超过80%的债券资产!此类基金为中等风险基金;

可转债基金:即主要基金资产投资与可转债,同时20%资产投资于股票的基金!可转债虽也称为债,但其受正股波动影响剧烈。导致可转债基金波动也明显高于其他债券基金,甚至堪比一些偏股型基金。此类基金风险较高!

因此,上述三种债券基金中只有纯债基金为低风险品种!

2、债券基金并非每年收益均能高达8%-10%:

2018年为债券基金大放异彩之年,排名前十的债券基金收益均超过10%,然而并非每年债券基金均有如此高的收益!

下图为2005年至2018年历年所有债券基金的平均收益:

由上图可见,在过去14年间,债券基金平均收益超过8%的年份仅5年!

这5年分别是05年-07年,14年,15年,老股民都知道这五年均是股市大涨的年份!

上述五年收益超8%也并非由于债券牛市导致,而是由于二级债基及可转债基金的股票资产受到当年股市大涨而收益大增!

因此,指望债券基金年年均取得如此高的收益明显是不现实的!

另外,债券基金分化也非常明显!以18年为例,收益超10%的债券基金均为纯债基金。相反二级债基与可转债基金则受股市大跌影响损失惨重,如下图:

18年业绩最差的10只债券基金甚至亏损幅度超过30%!

由此可见,投资债券基金虽然有着收益相对稳定,对择时要求不高的优点!

但前提条件是选对品种:偏保守的就选纯债基金,偏基金的可尝试二级债基,如选错品种同样无法获取相应收益!

同时也需放低预期,不可能年年均期待有如此高的收益!

以上供参考,祝2019投资顺利!如有帮助麻烦点赞关注,感谢!

收益8%-10%、风险为中低的债基,可以投资吗?

可以投资,但是年化能达到8%到10%的债基,肯定不是纯债,仓位中一定配置了股票。

你说的基金性质是股债混合,偏债,所以回撤风险比纯债大,这种基金在极端情况下,一年可能回撤超过20%,你能承受这种回撤吗?能的话就可以投资。

最后,不要期待自己买一只基金,然后躺着睡大觉就能拿到一年8%到10%的稳定年化,那是不现实的,即使真的有基金能做到这样的业绩,你也赚不了那个钱。如果理财那么简单,一线城市的人随便卖套房就可以辞职享受自由的人生了。

收益8%-10%、风险为中低的债基,可以投资吗?

朋友们好!投资理财,基金简便易行,特别是18年货币基金,收益走低,债券基金,以收益高火爆起来…明确的讲:标题中收益8%至10%,风险为中低的债基,可以投!但要进一步深入的了解,债鸡也有多种类型,受多种风险因素影响!先来看什么是债券基金?咱老百姓话讲就是按照,投资的品种,进行分类的,专门投资债券的基金…从结构上讲,大体有两种:一是纯债基!也可以称之为专门投资债券的基金!二是混合型,债券基金,通常为平衡性产品,最简单说,主要投资于债券和其他一些品种进行组合,在降低风险的同时力争好收益,在收益和安全性之间进行平衡,提升了预期收益的波动范围…

标题中所指的,有可能是混合型债基!这种债基,风险通常为中等,r3-r4…最简单讲,风险远超,银行保险,或货币基金之类的稳健型r2产品!从目前国内债券的情况来看,达到8~10%收益率的债券比较稀少!而这种混合型债基,往往在投资债券的基础上还引进了一些,其他产品例如股票等等,从风险级别上分析,“本金损失的可能性加大,收益波动的范围较大”…简而言之稳定性差…

再看纯债基!字面即可理解,是一种单纯投资于债券的基金!但是债券种类繁多,不同的债券,收益率相差甚远!例如国债三年期在4%左右,而一些地方债,这可以达到5%…而根据相关资料,18年的企业债,收益率从4%到8%不等,主要是因为企业债的评级通常叫国债地方在低…,也就是风险大…综合分析:债券的票面利率,与债券的信誉评级,有直接关系!信誉低的债券,利率就高!债券基金18年表现较好,19年也有可能是投资热点!可以投!标题中年化收益率8~10%的中风险债券基金,很可能是配置上,偏向于评级较低,但票面利率高的企业债,或者是平衡性的,混合型债券基金,这样一来,本金损失的风险增大,周一的波动范围也随之增大…因此在选择上一定要选择那些,有历史业绩可以追寻,表现好,管理水平高,最起码近一年内,没有踩过雷的基金,同时,最好对具体管理人员的资历,进行适当的了解,这非常有助提高投资资金的安全性以及收益的稳定性!

收益8%-10%、风险为中低的债基,可以投资吗?

现在短债或者是信用债都是挺不错的。

不过收益的话,未必能够达到8%-10%,因为已经过了牛市的中期,已经步入了牛市的末端了,所以预期的投资收益就会在4%-5%左右,也会比普通的货币基金都是要更好的收益的。

债市市场情况如何?展望 2019 年,预计债券牛市仍未结束,中期内债券仍有较好的配置价值。 房地产周期的下行与美国经济的衰退是中期基本面下滑的压力主要来源。但从季度维度来看,经济可能迎来弱企稳。11、12 月出口下降较快,其中是抢出口效应过去后出口加速下降。

这种下降幅度是偏快的,后继会回归到正常的出口节奏中。房地产投资短期内仍有韧性,18 年 12 月新开工与施工面积仍增速仍在上行, 叠加18 年一季度基数较低,预计 19 年初地产投资仍有较好的表现。1 月份的中国 PMI 数据有弱反弹,美国的PMI 有较为明显的反弹。同时 2018 年 12 月份与 2019 年 1 月份预计中国信贷都将的所放量,都将带动经济的短期弱企稳。

在经济弱企稳的背景下,预计短期内货币政策难以进一步放松,特别是央行政策回购利率预计难以下调。而目前债券收益率处于相对低位,目前一年高等级 债券收益率回到 3.30%左右,与央行回购利率的利差偏低。

市场隐含了央行降息的过度乐观的预期。预计一季度市场波动将加大。中期央行回购利率将下调,为债券收益率下行打开空间。

收益8%-10%、风险为中低的债基,可以投资吗?

如果有这么高,当然可以投资了。银行利息才有多少,这个还可以随时赎回,现在股市低迷,一般债券型基金就会收益比较高一些。8%-10%的年收益已经是比较高的了。

需要注意的是,债券型基金的收益并不固定,也不承诺保本。在所有的基金中,只有货币型基金的收益比较稳定。也只有货币型基金是可以基本保本的。

另外最重要的是,我们需要知道,一般只有熊市的时候,因为股市比较低迷,所以债券可以受到投资人的青睐,所以这时候债券型基金的收益才会比较高。一旦股市变为牛市,这时债券型基金的收益就会大大下降,甚至会降到非常低,而且可能会亏本。

说到这里,你大概就可以了解了,什么时候适合买债券型基金,如果不合适的时候随时一般可以赎回的。

内容仅供参考,如果您需解决具体问题(尤其法律、医学等领域),建议您详细咨询相关领域专业人士。

版权声明:文章内容来源于网络,版权归原作者所有,如有侵权请与我们联系,我们将及时删除。