我国居民家庭金融资产依然以储蓄为主,占比高达88%,对此你怎么看?

太正常了。这个数据应该不包括房产投资,如果将自有住房或投资住房都算入之内,那么比例将大幅下降。为什么德先生专门讲房产呢?因为后面还会将他提及。

这个88%的定义是:在居民可以投资的金融性资产中,例如互联网理财、股票、基金,理财产品,银行存款等等,发现银行存款类产品占比最高,可以达到88%。其实是非常容易理解的。

主要原因就是被各类投资品种出事或者暴雷给吓的,除了银行存款外,其他品种都不敢过多的参与:

1.在可供理财的居民家庭中,这两年出事的互联网理财平台就已经有了几百万户。损失的资产上万亿吧。

2.证券市场在2019年开始才有了一些好转的迹象,在之前参与,那简直就是走上了不归之路。

3.基金产品不论是公募基金还是私募基金,到期违约跑路的案例也是层出不穷。如果是证券类基金产品,折价50%以上的也是非常之多。

4.理财产品,不论是保险理财产品还是信托理财产品,拒绝兑付,延期兑付,这两年也是高危高发地带。看一看招行同钱端产品的案例,就知道购入理财产品,即使小心慎重,也是防不胜防啊。

5.民间借贷,现在借钱容易收款难,这是一个不容驳斥的现实。

这就是这几年投资的面临的危局和困境,主要原因还是经济形势不明确,向上的趋势还不明显。另外,互联网的发展过快,政府的监管跟不上,所以产生了大量的道德风险事件和违约事件。对于大部分都是非投资专业的居民来说,在这种外部环境风险极其大的情况下,最佳的方法,那就回归最保守最可靠的投资方式,那就是储蓄方面,这也是我们看到家庭剩余资产储蓄率大幅增高的主要原因。

另外就是房产、房产。房产吸纳了大量的居民家庭资产,很多只家庭因为购置了房产之后,再没有可以投资的任何资产,同时即使有了余钱,也只敢做最保守的银行储蓄,因为随时会面临着逐月房贷还款的压力。房贷压力是上中下三个阶层都面临的压力,自然将居民家庭资产的储蓄率大幅提升。

同时因为有了房产和房贷的存在,是从宏观指标来看,我国居民储蓄率是逐年下降的。从2012年的49.69%下降到2018年的44.91%。

这个比率的下降就意味着居民家庭被掏空了存款。那么谁掏空了存款呢?

1.房产和房贷。房产只要购置就面临着在很长一段时间内都要背负着房贷压力,那么可储蓄的资产就越来越少。

2.消费的支出增长。消费观念确实是逐渐改变,即使有钱没钱也敢去做适当的超前消费。尤其是年轻一代的消费观念更加超前,负债消费那是一个比较流行的认可思想。

3.各种各样的理财方式,各种各样的上当方式。“高端人群陷于私募,中产阶级忙于屁/凸/屁,基础人民被网贷催收”。这几年新起的各种各样的理财方式大量吸金,造成了居民财富的集聚流失。

所以目前展现出来的就是两个看起来对抗,但其实合理的指标。一方面居民的总体储蓄率在逐步下降。另一方面居民可供支配的金融资产中,银行存款等储蓄方式又高达88%的占有率。

这几年居民的手头不富裕啊,看看这些指标就明白了。

德先生讲金融和理财由专业变得通俗。跟随德先生得到最简单的答案和最实用的解决之道。觉得好关注我!再多点点赞。点点下面广告,让德先生再赚点钱!

我国居民家庭金融资产依然以储蓄为主,占比高达88%,对此你怎么看?

我国居民家庭金融资产配置结构比较单一,这是一个老问题,形成储蓄偏高的原因是比较复杂的,譬如居民收入、医疗、养老、保险、婚姻、子女教育、房地产挤占效应、市场利率、金融市场环境以及金融意识等都对国内的高储蓄形成影响。

居民收入与支出在很大程度上决定了剩余财富的多寡,由于多数居民剩余财富有限,鉴于医疗、养老、保险、婚姻、子女教育等后顾之忧比较多,所以投资依然集中于现金、活期存款和定期存款,占比明显偏高,这充分体现了国内居民的风险厌恶特点,不想自己辛辛苦苦赚来的钱出现本金损失,因此广大居民多以无风险投资为主,这就形成了国内储蓄率明显偏高的局面。

在中国的城市居民当中,老人多有退休金,老人有长期储蓄的习惯,且缺乏对新型金融理财产品的理解,因此持有的金融资产品种单一,主要以储蓄为主。

近些年来,虽然我国央行的基准利率水平并不高,但是由于国内货币基金规模的扩大,垫高了银行间的货币价格,而银行业数量的扩张又带来了行业之间激烈的竞争,银行业揽存现象比较突出,再加上社会贷款需求比较旺盛,贷款利率偏高,这就导致银行存款利率上浮,再加上银行的存款业务创新,大额存单等利率适中,可以满足一批中产的投资需求,因此不少居民依然乐衷于储蓄。

另外,国内的股市与期市等波动率比较大,多数投资者长期处于亏损状态,有相当一部分亏损情况严重,而多年来的股市熊市更是打击了投资者的信心,这使储蓄难以向风险市场流动。而近些年来一些互联网金融又纷纷倒闭,令广大居民对新型金融产品敬而远之,这也令居民储蓄始终对一些金融资产保持谨慎心理,因此造成了储蓄长期居高不下的局面。

综合来说,影响国内居民储蓄居高不下的因素比较多,这既有居民收入与自身的认识问题,也有国内金融资产的风险与收益不平衡的问题,一方面说明国内的福利体系有所欠缺,令居民后顾之忧较多,另一方面也说明中国的金融市场还有待进一步完善与拓展金融投资渠道。因此当前国内居民储蓄率偏高总体来说还是发展问题,这需要全社会多方面的改变才能扭转。

我国居民家庭金融资产依然以储蓄为主,占比高达88%,对此你怎么看?

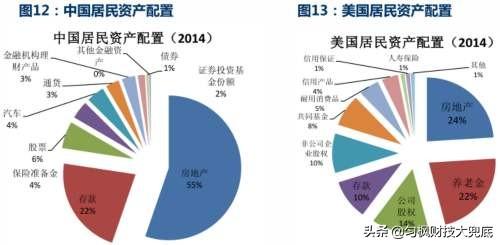

最近,权威部门公布数据,房地产占中国居民家庭财富的77%,另有23%是属于金融资产。而在这仅有的23%的金融资产中,家庭储蓄却占到了88%。与此同时,我国居民存款达到70万亿,人均储蓄接近5万元。也高出居民人均可支配收入约3万元的1.7倍。

对此,专家们指出中国居民家庭金融资产占比降不下来,主要有两大因素:一方面,勤俭持家,积谷防饥,乃是我们中国人的优良传统,对于很多人来説存钱是对未来的一种保障。另一方面,中国已经进入老龄化社会,60岁以上老年人口达于是2.1%。很多老年人有钱不舍得花,还有存钱的好习惯。这也是中国人的储蓄率远超过西方国家的主要原因。

实际上,前些年中国储蓄率是逐年下降的,从2012年的49.69%下降到2018年的44.91%。但最近一二年储蓄率却又有小幅度回升,这主要是什么样的原因呢?

首先,很多居民存钱是为了买房、买车。随着现在房价越来越高,首付款的数额也越来越大,本来买套房首付只要几十万的,现在动辄也要上百万。很多城市居民家庭把钱存在银行里,并不在意利息多少,而是想要在城市里买房置业,凑够首付款。当然,还有人存钱是以备不时之需或者突发事件需要用钱。

再者,国内缴纳养老保险的人数占比只有38.8%,还有很大一部分人由于各种原因不愿意交纳养老保险,那么这些人老了怎么办呢?要么买份商业养老保险,要么参加城乡居民养老保险。但是更多的人,还是选择趁自己年轻时多多储蓄,等年龄大了的时候,再拿出来一点点使用。现在很多国人都害怕 “未富先老”的结果。

最后,国内的投资渠道不畅,导致储蓄率一直居高不下。之前国内储蓄率有所下降,主要是大量储蓄资金为了追求高收益率,都去买了线上线下的各类理财产品,也有人买了银行理财产品,结果线上线下理财产品不断爆雷,导致血本无归。同时,银行理财产品也已打破刚性兑付。这让很多投资者又想起了银行存款的安全性。此时,银行方面又恰好推出了大额存单、结构性存款等创新型储蓄品种。于是,大量资金又开始回流银行存款领域。

我国居民存款达到70万亿,人均储蓄接近5万,家庭储蓄却占到了金融资产的88%。专家们惊呼,中国居民家庭储蓄率又回升了。其实,这样的储蓄率的回升也是迫于无奈,由于线上线下理财产品都已经打破刚兑,投资高收益产品风险开始上升。一些厌恶投资风险的资金开始逐步回流储蓄市场,这就是导致我国储蓄率开始逐步重新回升的根本原因。

我国居民家庭金融资产依然以储蓄为主,占比高达88%,对此你怎么看?

我国居民存款达到了70万亿,人均储蓄接近5万,高出居民人均可支配收入约3万元的1.7倍。相比于美国居民平均可支配收入4万美元,可是让他们突然拿出4000美元可能都是困难。

我国的这种高储蓄到底又是什么原因造成的呢?传统观念是最重要的原因之一,中华民族有着几千年来的勤俭持家的优良传统。望子成龙、望女成凤,一切都是为了家庭、为了孩子。存钱更是一种保障;

其二,我国的社会福利体系远没有西方发达国家完善,而且他们大多数市民都参与社会保险。美国的养老金基金是世界上最大的基金,规模达到了GDP的120%。也就是接近24万亿美元的养老金储备。可是我国多年来一直是养老金空缺,跟西方国家的平均值相比也至少空缺了10万亿美元以上。采用现收现付制使得结余还不到2、3万亿,只够一二年的养老金支付。也就是需要存钱防老,这也是银行储蓄高居不下的主要原因。尤其是中老年人更是抓住储蓄不放。

其三,我国投资渠道太过狭窄,除了投资房地产,要不就是股票,产业投资的成功率太低。而股票又是成为了割韭菜,房地产很多家庭都已有了居住房产。而且几万元、十几万也只能是杯水车薪。也只能放在基金和存入银行,甚至连基金也是风险不小。

按照我国股票市值50万亿,其中个人投资估计只有30%不到,个人的市值在10多万亿。相比于70万亿的存款,还真的只有20%不到在股票金融市场,而大部分都是在银行和银行基金里。

我国居民家庭金融资产依然以储蓄为主,占比高达88%,对此你怎么看?

高储蓄率是一个很好的事情啊!这样的高储蓄率才是我们经济稳健发展的基础,这样的高储蓄率也才能够让我们整体拥有更高的抗风险能力,而居民的抗风险能力也很强。

1高储蓄率是我们经济稳健发展的基础我们的高储蓄率是我们经济稳健发展的基础。我国居民家庭金融资产依然以储蓄为主,占比高达88%,这样的高储蓄率可以说是我们经济稳健发展的基础。

现在我们的高储蓄率之下,居民在银行存款很多。这样的话,银行就能够有充足的储蓄资金去放出贷款,这样好多实体企业在经营中就能够在银行进行贷款,实体企业通过贷款就能够更好的发展自己的产业。这样以来,银行贷款就能够很好的支撑我们国家实体经济的快速发展。

因此,高储蓄率可以说是我们经济稳健发展的一个基础。

2居民抗风险能力较强高储蓄率还有一个好处就是抗风险能力较强。根据2018年的人民银行数据,我国存款余额总共是72.44万亿元,人均存款是5.17万元。而2018年人均可支配收入是28228元,人均支出是19853元。

也就是说,我们的个人存款5.17万元,按照2018人均消费支出19853来算,平均个人存款能够花2.6年才能够花完。

也就是说,我们的居民抗风险能力是非常强的,平均来说,如果失去工作的话,大概2.6年才能够把存款花完。

因此,总体上来说,我们的居民抗风险能力是很强的。

3这样的模式很好这样的高储蓄率的经济发展模式也是很好的,很稳定的。在高储蓄率的情况下,银行能够获得充足的存款进行贷款,企业贷款以后能够发展的更好,而企业发展好了,经济发展好了,居民的工资也会上涨,然后就会存更多的钱,这样我们的经济就能够更好的发展了。

如果您喜欢我的观点,欢迎您关注我,也欢迎您加入我的免费投资圈子,可以进一步交流。欢迎大家多多评论,点赞,关注!我国居民家庭金融资产依然以储蓄为主,占比高达88%,对此你怎么看?

对于我国居民家庭金融资产依然以储蓄为主,占比高达88%,这种情况属于正常情况,也是经济发展的必然结果,主要表现在以下几点?

第一,我国家庭金融资产储蓄的年龄段。

首先我们要明白,储蓄要具备储蓄本金,在年龄段来看,就目前我国居民人均储蓄年龄段主要分布在60,70和80后。

在这个年龄段中,尤其是以60后储蓄最为高。因为60后,他们基本上到目前为止不需要花费太多的现金。而且他们对于市面上,花里胡哨的投资理财产品也并不了解。

再加上他们消息灵通,能够了解,关于投资理财产品事故的相关故事之后,他们对于离开并不太感兴趣。

所以说60后和70后是目前我国家庭资产储蓄为主的关键主力。

第二,储蓄率依然以邮政储蓄居高不下。

我们都知道邮政储蓄是我国最早以邮政快递为主的行业,后期转变为储蓄业务。主要分布在全国各地的乡镇。

加上近几年储蓄统计,以邮政储蓄资金量最多为主。这就说明了,目前我国家庭资产储蓄为主的依然是以村镇为主。

作为农村人,每年的收入都会在年底的时候存入到银行里面,因为他们对投资理财没有任何观念。

而我国又是一个发展中国家,主要以农业为主,所以说农村储蓄占据了家庭,资产储蓄的主要地位。

第三,当前没有储蓄的年龄。

当前的80后当中,90后和00后之中,大部分人不管是农村还是城市打拼的人。没有太多的储蓄观念,他们手中一旦有钱都会进行投资理财,虽然收益不高,但他们投资积极性都高。

更为关键的是90后和00后手中并没有太多的资金。从当前新的数据统计来看,平均处于负债之中。

综合来看我国居民家庭资产以储蓄为主的主要原因是由于农村对投资理财观念薄弱,而老龄化人口主要以储蓄为主,造成我国储蓄率高达88%的。

相信这种情况,在未来很长一段时间都会持续。所以说大部分人不会拿出资金进行消费,拉动经济增长,导致我国经济增长出现缓慢态势。

内容仅供参考,如果您需解决具体问题(尤其法律、医学等领域),建议您详细咨询相关领域专业人士。

版权声明:文章内容来源于网络,版权归原作者所有,如有侵权请与我们联系,我们将及时删除。